Impulse für die Bankfiliale der Zukunft

Warum Sie als „Banker der Zukunft“ diesen Beitrag lesen sollten:

In meinem Beitrag finden Sie Fragen über Fragen.

Fragen, von denen ich mir vorstellen könnte, dass diese auf der Suche nach Lösungen zur zukunftsorientierten Ausrichtung des Filialgeschäftes für Sie interessant sein könnten.

Die Antworten auf die Frage nach der Filiale der Zukunft erhalten Sie nicht von außen, sondern aus Ihrem „Innen“: Wenn Sie die Ausgangssituation in Ihrem Geschäftsgebiet, die Verankerung Ihrer Bank und deren Mitarbeiter im regionalen Wirtschafts- und Gemeinschaftsleben reflektieren. Und wenn Sie darüber hinaus sich selbst, Ihren Führungskräften, Ihren Mitarbeitern und vor allem Ihren Kunden die richtigen Fragen stellen. Nicht nur die Frage zur Filiale der Zukunft, sondern vor allem die Frage zur Rolle ihrer Bank in naher Zukunft.

Was wird aus den Filialen?

Ein Beitrag von Boris Janek lieferte mir den Impuls, diese Frage konkreter zu beleuchten.

Janek ruft die Banken zum Experimentieren auf. Er schlägt vor, regionale Laboratorien und Hubs aufzubauen, aus denen neues regionales Wirtschafts-, Kultur-, und Gesellschaftsleben entstehen kann.

Bei der Recherche für diesen Beitrag fand ich zahlreiche Beispiele, wie Banken heute schon auf das sich ändernde Kundenverhalten – ausgelöst durch Internet und soziale Netzwerke – reagieren. Dabei geht es um mehr, als nur bisherige Leistungen neu zu verpacken. Oft wird Zusatznutzen generiert, werden die Kunden für besondere Events in die Filialen eingeladen. Einige Beispiele für das Emotion- und Erlebnis-Banking:

Banken beweisen Kreativität: ob Ostereiersuchen, kostenloses Eis bei hochsommerlichen Temperaturen oder Computerkurse für Senioren, die damit quasi nebenbei für das Onlinebanking begeistert werden. Auch für den Nachwuchs wird einiges getan: Die VR Bank HessenLand eG begeistert Schulabgänger mit einer Nacht der Bewerber.

Ideen gibt es bereits genug. Wer dazu recherchiert, findet schnell genügend Beispiele.

Gibt es DIE Filiale der Zukunft überhaupt?

In der Diskussion wird meistens nur von der „Filiale der Zukunft“ gesprochen. Wie genau sieht denn diese Filiale aus? Wird reflektiert, dass es unterschiedlichste Filialmodelle gibt und dort unterschiedliche Zielgruppen betreut und angesprochen werden?

Ist berücksichtigt, dass je nach Region und Standort unterschiedliche Lösungen gefragt sind?

Plädoyer für eine neue Banking-Kultur

Die Experimentierfiliale ist ein richtiger Schritt in die richtige Richtung.

Dazu braucht es Menschen, die experimentieren wollen und experimentieren dürfen – eine neue Banking-Kultur. Das Geschäftsmodell für die Bank der Zukunft wird getragen vom Banker der Zukunft, der als Kundenbeziehungs-Manager souverän alte und neue Kanäle spielend (!) bedienen darf, zu bedienen weiß und im örtlichen Gemeinschaftsleben optimal vernetzt ist.

Die Frage nach der Filiale der Zukunft führt zwangsläufig zur Frage nach dem Banking der Zukunft.

Wer tiefer in das Thema einsteigt, wird schnell die hohe Komplexität feststellen:

- Analyse der aktuellen Situation im Retail-Banking

- Aktuelle Gehversuche von Banken hin zum Filialbanking der Zukunft

- Neue technische Möglichkeiten, die Innovationen im Banking den Boden bereiten

- Was erwarten Kunden von der Filiale der Zukunft?

- Wie sehen Mitarbeiter der Bank die Filiale der Zukunft?

- usw.

Die Frage nach der Rentabilität im Retail Banking

Um Antworten auf die Frage nach dem Wohin zu finden, kann es hilfreich sein zu wissen, wo ich bereits heute stehe: Kenne ich die Rentabilität meiner Filialen und Standorte überhaupt? Kann ich transparent für Region und Standort Aussagen treffen zu Ergebnis, Erträgen und Kosten? Kenne ich meine aktuellen Erfolgsfaktoren: Vorhandene Marktpotenziale, Kundendurchdringung, Mitgliederdurchdringung und Wettbewerbersituation?

Wo will ich als Bank in fünf oder in zehn Jahren stehen?

Welche Kunden(gruppen) möchte ich bedienen? Über welche Kanäle möchten diese Kunden mit mir interagieren?

In der Ausgabe November 2013 berichtete die BANKINFORMATION, dass nach einer Studie 48% der Filialkunden auch im Jahr 2020 für Finanzgeschäfte exklusiv die Filiale aufsuchen wollen.

Kenne ich die Leistungen und Produktbündel, die meine Wunschkunden nachfragen? (Wie) kann ich meine Wunschkunden emotional ansprechen und binden?

Welche Leistungen im Mengengeschäft kann ich rentabel nicht mehr über den persönlichen Kontakt abbilden und wie gestalte ich diese so kundenfreundlich als möglich?

Zu welchen Beratungs-Kontexten möchten meine Kunden persönlich bedient werden? Und was heißt in diesem Kontext persönliche Bedienung? Ist damit gemeint, dass Berater und Kunde jeweils vom eigenen PC aus im geschützten Online-Beratungsraum das persönliche Finanzmanagement besprechen oder ist damit das Beratungsgespräch vor Ort in der Filiale beim Kundenberater meines Vertrauens gemeint?

Einer aktuellen Studie der Universität Hohenheim zufolge steht auch bei den jungen Kunden, den Digital Natives, eine persönliche Beratung bei Geldgeschäften ganz hoch im Kurs.

Wie müssen meine Vertriebskanäle optimal vernetzt werden (Omnichannel-Banking), um diese persönliche Bedienung einheitlich und schnittstellenübergreifend sicherzustellen und welchen Platz räumen meine Kunden ihrer Bankfiliale nach heutigem Verständnis ein?

„Klassische“ Erfolgsfaktoren für ein rentables Filialgeschäft

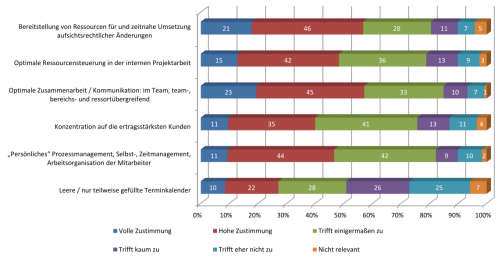

Welche Erfolgsfaktoren wirken heute und in Zukunft auf ein erfolgreiches Filialgeschäft und welche Hebel kann ich in Bezug auf diese Erfolgsfaktoren bewegen?

– Kundenorientierte Ausrichtung

– Kompetenz der Mitarbeiter

– Standort und Lage

– Öffnungszeiten

– Zielgruppe, die angesprochen werden soll

– Architektur und Gestaltung der Filiale, Ambiente

Back to the roots mit einer neuen Service-Kultur

- Was kann ich tun, um meine Kunden über alle Kanäle hinweg zu begeistern?

- Was kann ich tun, um meine Kunden von den Vorteilen des Banking der Zukunft und dem Mehrwert des persönlichen Kontaktes zu überzeugen?

- Welche Wertschätzung genießt bei uns der typische „Servicekunde“?

- Welchen Stellenwert genießen die Filial-Mitarbeiter unserer Bank?

- Und falls notwendig: Was können wir tun, um hier etwas zum positiven zu verändern?

Was tun wir, um die Lücken in der Versorgung unserer Privatkunden zu schließen?

Eine Studie von Professor Dr. Frank Brettschneider vom Oktober 2013 liefert den Nachweis, dass 25- bis 35-jährige Bankkunden zum Teil große Lücken in der Versorgung mit Finanzprodukten haben. Daraus ergibt sich die Frage, was ich tun kann, um diese Kunden beim Schließen dieser Lücken optimal zu unterstützen. Und darüber hinaus: wie kann ich die Versorgung meiner Privatkunden weiter optimieren und welche Orte muss ich dafür optimalerweise einrichten oder neu ausrichten?

Bleiben Sie im Prozess und denken Sie weiter

Denken und fragen Sie weiter, vor allem Ihre Mitarbeiter und Ihre Kunden. Die Jungen genauso wie die Erfahrenen. Gerade die genossenschaftliche Idee ist die ideale Basis, ein von Banken und Bankkunden gemeinsam getragenes Banking der Zukunft in moderner Form auf genossenschaftlichem Wertefundament zu gestalten.